撰文:Nancy,PANews

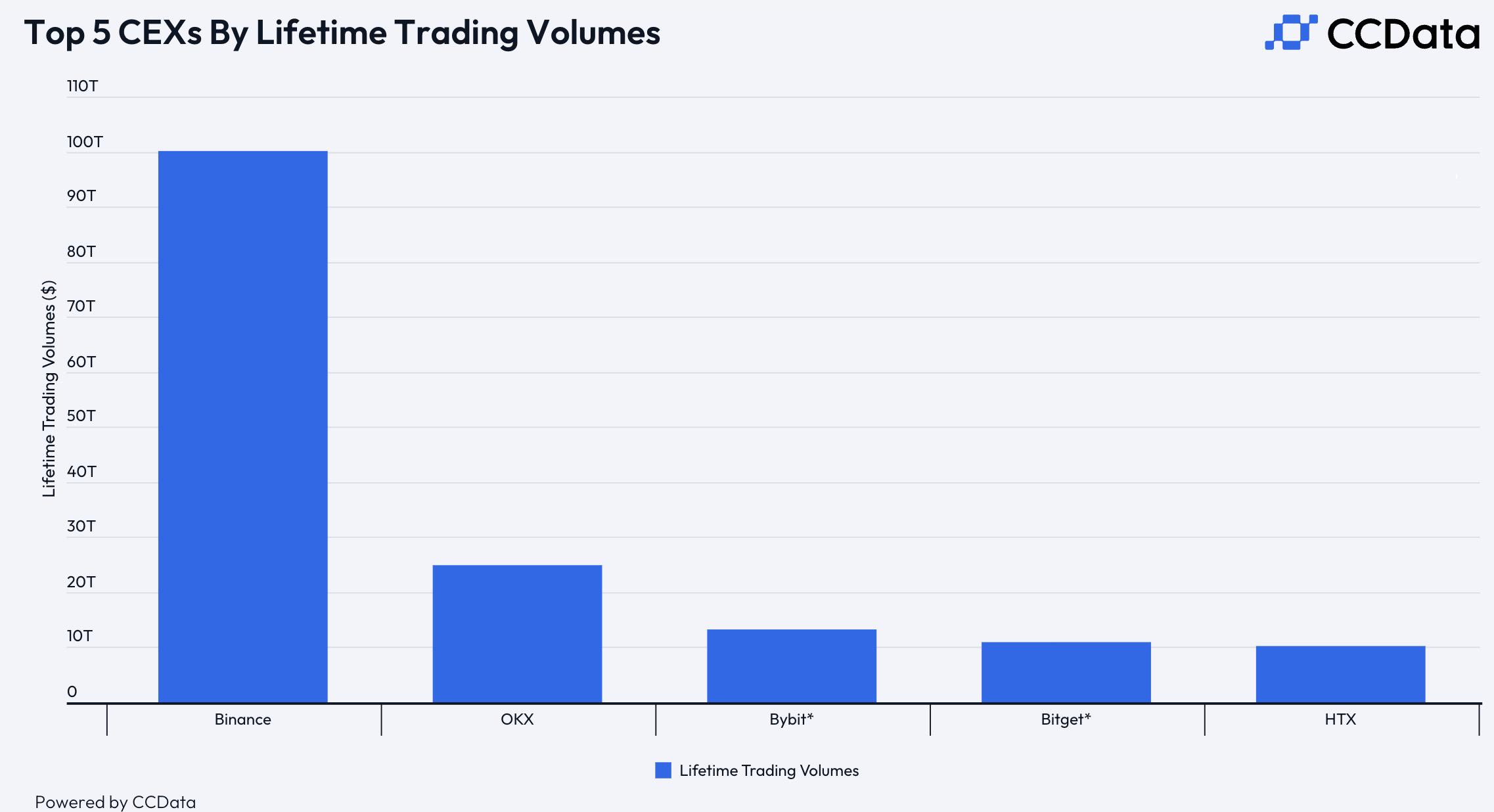

交易无疑是加密行业的主线叙事,目前行业中主要用户和资金都围绕这一核心展开。现阶段行业内最头部的交易平台已经实现了高达百万亿美金的交易规模。CCData 近日发布的数据显示,币安累计现货及衍生品交易量已突破 100 万亿美元,这一数字断崖式领先于其他主流交易所,稳居全球加密交易所榜首,这不仅体现了币安的实力,也反映了加密行业的快速发展和日益广泛的认可。

首个百万亿交易体量的交易所:用户激增与市场强劲增长并进

对于加密交易所而言,交易量是衡量其市场影响力和用户活跃度的重要标尺,这不仅反映平台流动性和交易深度的晴雨表,更成为市场参与者评估平台稳定性和可靠性的关键指标。

根据 CCData 最新数据显示,币安累计现货及衍生品交易量已突破 100 万亿美元,这一数字意味着什么呢?美国 2023 年的 GDP 约 27.36 万亿美元,四倍于美国 GDP 的交易量,对于一家成立了 7 年的交易所而言,意味着其拥有极高的交易活跃度,庞大的市场资金体量和用户基数。

按历史交易量排名的 Top5 CEX 来源:CCData

其实,币安 CEORichard Teng 早在今年 9 月就已公布币安突破百万亿美元的历史交易量,而这个交易规模不仅是展示了币安在市场中的领先地位,更是整个加密行业繁荣程度的直接写照。

大规模的交易量意味着庞大的用户参与,币安在今年 6 月宣布其全球用户已突破两亿大关,随后在 9 月进一步公布这一数字已超过 2.25 亿。仅今年以来,币安的新增用户就已超过 4500 万,这也显示出币安强劲的增长势头和持续吸引力。在此之前,币安曾花费五年时间实现第一个 1 亿用户的积累,但在短短两年多时间里用户数量又实现了从 1 亿到 2 亿的飞跃式增长。

「这一里程碑不仅仅是币安的胜利,也是整个加密行业强劲增长和成熟的标志。在这一进程中,加密货币实现了从『早期采用者』向『早期大众』的过渡,表明越来越多的全球人口开始接受加密货币及其无限可能性。」Richard Teng 强调,展望未来,币安的重点仍然是引领推动金融包容性和创新举措。

而支撑交易量和用户数的双增长的关键,除了加密行业走向主流化外,还在于币安对交易产品的持续迭代与创新,这是对用户需求的深刻洞察和积极响应。

以用户需求为中心,币安今年的交易产品演变与创新

从加密交易所的交易产品迭代史来看,早已从最初单一的现货交易等基础功能演变为合约交易、杠杆交易、期货交易、质押和借贷、定投和 NFT 市场等多样化的交易选项,来满足不同类型投资者的需求。

除了以上功能,币安还在今年推出了包括代币发行平台 Megadrop、交易机器人、HODLer 空投、流动性质押代币 BNSOL、盘前交易和衍生品交易扩展等诸多新产品。

- Megadrop:今年 4 月,币安推出结合币安赚币平台和 Web3 钱包的代币发行平台 Megadrop,允许用户申购 BNB 定期产品或在币安 Web3 钱包完成项目方任务,与精选项目方直接互动可获得空投奖励,为用户提供了友好且一鱼多吃的渠道。

- 交易机器人:加密交易机器人具备更高效地执行交易、消除交易决策中的情绪偏见和全天候交易等显著优势,其受欢迎程度激增。币安在今年 5 月也推出了可以满足多种目标的交易机器人服务,主要包括现货网格、套利机器人、智能持仓、定投计划和算法订单等机器人。根据币安官网显示,截至 10 月 21 日,币安运行策略超 11.2 万个,涉及资产价值超 61 亿美元。

- HODLer 空投:为了提升平台币 BNB 持有者的信任和忠诚度,币安推出了 HODLer 空投计划,使用 BNB 申购赚币平台定期或活期产品的用户可收到拥有高代币流通供应量且计划在币安平台上市项目所发行的空投代币。

- BNSOL:Solana 的流动性质押市场在今年呈现出强劲的增长势头,高速增长的资金背后吸引着各方参与,币安也在今年 9 月推出了 BNSOL 服务,用户可在质押 SOL 后获得流动性质押代币 BNSOL,既能赚取质押奖励,又可在币安产品(如币安定投、质押借币和一键买币)和外部 DeFi 平台上灵活使用。

- 盘前交易:得益于空投项目和明星级项目的激增,盘前交易功能成为市场热门玩法,允许用户交易尚未上线的项目。对于投资者来说,盘前交易除了是资金流动的预演,更是对捕捉市场机会和调整交易策略等至关重要。币安在不久前正式上线了盘前交易功能,并推出了首个盘前市场交易代币 Scroll,用户可在 Launchpool 代币上市之前购买和出售。

这些新产品不仅丰富了币安的产品线,也体现出其简洁、透明、创新、高速和社区导向的产品文化。不仅如此,面向市场风向的转变,币安还陆续上线了多个 TON 和 MEME 生态等热门赛道的项目,在积极响应更多用户投资需求的同时探寻更多流量增长空间。

用户对平台需求的最终体现在于产品,产品本身也最能直观反映平台的系统性能力。由此来看,币安这种基于「用户体验」驱动的产品创新模式,不仅拓宽了用户的交易选择与显著提升交易的灵活度与效率,还有效推动平台持续增长并助力加密交易市场进一步走向成熟。

CZ 的「退场」,币安的合规进阶路

一句「GM」不仅是 CZ 的自由,更是币安合规新周期的起航。合规一直是产品赢得用户信任和竞争优势的重要保障,也是推动产品创新的安全底座。

经历加密早期的飞速发展阶段,币安在 CZ 带领下中展现了惊人的成长力。但随着全球合规逐渐落地,币安也经历了加密监管趋严时代下的巨变。如今,币安正在新掌门人 Richard Teng 带领下,站在全新合规高度应对不断演变的监管环境。

比如今年来,币安在全球多个司法管辖区获得合规牌照,包括今年 4 月币安获得迪拜虚拟资产监管局颁发的虚拟资产服务提供商许可证;9 月,币安哈萨克斯坦获得阿斯塔纳金融服务管理局 (AFSA) 正式批准的全面监管许可,成为首个获得 AFSA 全面监管许可的数字资产平台;次月,币安被纳入阿根廷国家证券委员会(CNV)的虚拟资产服务提供商注册中心,达成全球获得第 20 个监管里程碑.......这些消息均彰显了币安在全球的合规势头。

不仅如此,币安也在自身业务上进行合规化,比如币安在 6 月份宣布将实施更严格的监控政策,包括技术改进与建立举报滥用行为渠道,以解决平台上的账户滥用问题。

为此,币安在合规上投入大量人力和财力。据 Richard Teng 披露,币安计划到 2024 年底拥有 700 多名合规员工,且为满足监管要求(包括根据认罪协议进行的美国监管)的年度支出超过 2 亿美元。

「水涨船高适用于全行业的合规性升级,即一旦该领域的所有主要参与者都完全合规,不负责任的参与者要么被迫达到新标准,要么退出市场,这样行业即可进入一个信任得到日益巩固的良性循环,从而推动加密货币采用率的提高。从长远来看,摈弃最佳合规实践将导致用户信任度下降和业务下滑。更重要的是,无论这些参与者从宽松的反洗钱和身份认证政策中能够获得多少战术上的利益,这种行为最终都会阻碍整个行业的发展和成熟,从而对所有参与者和用户产生更大的负面影响。行业应从币安过去的错误中吸取教训,不要做静待潮水托起的小船,而要成为潮水本身。」Richard Teng 也在币安七周年之际再次强调了合规的必要性。

时代的风潮仍在涌动。回溯过去七年,凭借着对用户需求的深刻理解、丰富的产品线、灵活的应变能力以及持续的创新驱动,币安这艘巨轮在加密航程中始终灵活调整航向,避开市场的「暗礁」与「风暴」,更敢于主动造风,以确保迎来「风正一帆悬」的航行。而今,面对波动的市场环境和复杂的监管环境,币安正以更加稳健和成熟的姿态迎接下一个发展周期。