撰文:Revc,金色财经

前言

作为加密领域的风向标,a16z 加速器一直引领着行业创新。今年秋季,a16z 从全球众多初创企业中精选出 21 个最具创新性的项目,涵盖了人工智能、去中心化金融等多个领域。本文将解析代表性项目,揭示加密市场未来的发展趋势。

项目概览

Anera Labs——构建将所有链上流动性统一起来的流动性基础设施

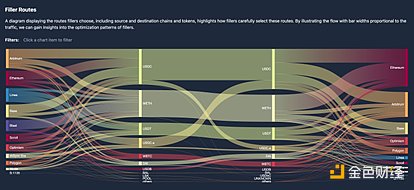

Anera Labs 是面向用户意图构建的流动性基础设施,在去中心化系统中引入了一个新概念。用户无需指定具体操作,而是通过签名条件来表达他们想要的结果。这允许专门的求解器确定实现意图的最有效方式,将「什么」与「如何」分离开来。

Anera Labs 使用两种拍卖机制激活流动性:先到先得 (FCFS) 和报价请求 (RFQ)。FCFS 优先考虑速度,无论价格如何,都会接受第一个合格的出价。另一方面,RFQ 允许填充者之间进行竞争,可能会产生更好的价格,但需要更多时间。

填充者在这些协议中起着至关重要的作用,充当用户和网络之间的中介。他们的竞争推动了更好的执行质量和更低的用户费用。然而,协议和填充者进行审查的可能性仍然是去中心化系统中令人担忧的问题。当链下组件参与执行过程时,就会出现协议审查,从而引入中心化并可能损害系统的公平性。当填充者选择性地拒绝为某些订单提供服务时,就会发生填充者审查,从而限制用户的选择并可能陷入资金困境。

Blocksense——支持创建可以利用互联网数据和 CPU/GPU 计算的预言机

BlockSense 是一个预言机网络,旨在克服区块链上传统数据馈送的局限性。通过利用零知识证明和去中心化的节点网络,提升预言机的效率、安全性和透明度。

BlockSense 基于 Merkle 树的扩展可实现具有成本效益的数据发布和访问。灵活的费用和潜在的链补贴促进了 DeFi 生态系统发展。同时任何人都可以创建数据馈送、成为数据提供者并访问整个数据世界。加密机制也可确保数据完整性并最大限度地降低信任要求。保证数据可用性并防止审查。

Cork Protocol——加速链上信用的风险定价协议

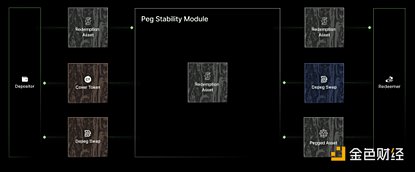

Cork 是一种协议,旨在简化挂钩资产抵押互换的创建和交易。与信用违约互换类似,Cork 的去挂钩互换允许用户对冲 DeFi 中各个市场的波动。

Cork 用户将可赎回资产 (RA) 存入 Cork 挂钩稳定模块 (PSM)。PSM 为特定挂钩资产 (PA) 创建去挂钩互换 (DS) 和担保代币 (CT)。DS 持有者可以在去挂钩事件期间将其 PA 兑换为 RA。DS 和 CT 在 AMM 上交易,为买家和承销商设定价格和收益。同时流动性保险库为流动性提供者提供被动收益。

Cork 的 PSM 确保用户即使在脱钩的情况下也可以赎回其原始本金。并为流动性提供者提供更便宜的定价和奖励。用户可以自由买卖和对冲其头寸。Cork 为管理风险和最大化 DeFi 生态系统中的回报提供了解决方案。

Kuzco——LLM 推理市场

Kuzco 是一个基于 Solana 区块链的去中心化 GPU 集群,旨在通过利用网络参与者贡献的闲置 GPU 资源,为大型语言模型(如 Llama3、Mistral、Phi3)提供高效且经济的推理服务。用户可以通过与 OpenAI 兼容的 API 轻松访问这些模型。Kuzco 的分布式架构使得它能够充分利用网络的计算能力,实现大规模模型的推理。同时通过奖励机制激励用户贡献闲置资源。

OpenGradient——构建旨在将世界计算带到链上的区块链

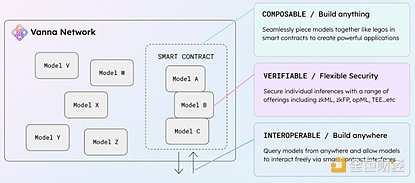

OpenGradient 正在构建一个与 EVM 兼容的区块链网络,旨在成为 AI 的可扩展且安全的执行层。

由于 OpenGradient Network 通过智能合约中的预编译直接提供对推理 AI 模型的访问,因此它能够最大限度地利用智能合约的可组合性。只需将推理调用串联到智能合约中的不同模型,就可以创建强大的用例。

至于互操作性,由于 OpenGradient 是一个与 EVM 兼容的网络,OpenGradient 上的智能合约能够通过主要跨链解决方案促进的跨链查询和跨链调用与其他链上的合约进行交互。OpenGradient 团队还在策划一个 ERC,为链上代理和模型在与 EVM 兼容的网络上如何相互交互构建未来架构。

PIN AI——为个人 AI(数据 + 代理)构建开放平台

PIN AI 平台旨在通过将加密经济安全与隐私、所有权和各种应用相结合,彻底改变个人 AI 领域。与现有的 AI 解决方案通常受到数据访问和隐私问题的限制不同,PIN AI 利用区块链技术为 AI 服务创建了一个安全开放的网络。

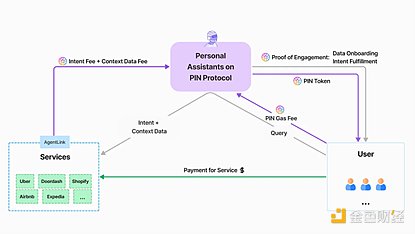

PIN 协议由三个关键组件组成:数据连接器和链上注册表、私有存储和计算层以及代理链接和意图市场。这些组件协同工作以确保隐私、数据所有权以及用户意图与 AI 代理的有效匹配。PIN AI 的架构旨在通过其混合模型和个人索引来平衡隐私、性能和个性化。通过将设备上的处理与基于云的计算相结合并利用结构化知识图,PIN AI 可在保持用户隐私的同时提供与上下文相关的个性化响应。

PIN 经济由双边市场驱动,用户及其个人 AI 可以从外部 AI 访问服务。数据连接器和代理服务在促进这种交换方面发挥着至关重要的作用,并通过 PoE(proof-of-engagement protoco)协议获得激励。

Term Labs——以固定利率匹配借款人和贷款人的 DeFi 借贷平台

Term Finance Protocol 是针对数字资产的透明且可扩展的非托管固定利率流动性协议。

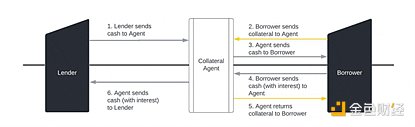

支持链上非托管固定利率抵押贷款(Term Repos),其模型类似于 TradFi 中常见的三方回购安排。

- 借款人和贷款人通过独特的定期拍卖流程(Term Auctions)进行匹配,借款人提交密封投标,贷款人提交密封报价,这些报价用于确定为该拍卖参与者清算市场的利率。出价高于清算利率的参与者将获得贷款,愿意以低于清算利率放贷的参与者将提供贷款,每种情况下的利率均为市场清算利率。所有其他参与者的出价和报价都被称为「未决」。

- 拍卖结束时,借款人获得贷款收益,贷款人获得 ERC-20 代币(Term Repo 代币),贷款人将在到期时将这些收据赎回本金和利息。协议智能合约通过记录还款并监控抵押品健康和清算来为这些交易提供服务。

Term 支持定期回购的部署。定期回购是 TradFi 环境下以三方回购为模型的,固定利率抵押贷款的特定链上实现。定期回购的主要特征包括:

- 固定期限、固定利率:定期回购涉及固定期限、固定利率贷款,而不是 DeFi 中常见的开放式浮动利率贷款。借款人必须在到期日或回购日偿还贷款,并且必须在回购窗口内偿还。

- 不可赎回:定期回购协议是不可赎回的,即贷款人不能在到期或回购日之前赎回,而借款人不能偿还。

- 抵押:定期回购旨在满足短期流动性管理需求,并以流动数字资产(例如 wBTC、wETH、USDC、USDT)支持的超额抵押方式进行。

- 非托管:定期回购的抵押品不会被托管,而是被锁定在去中心化智能合约中,借款人和贷款人均可实时验证。同时不允许抵押品再抵押,只有用户使用私钥并严格遵守智能合约安排的条款才能访问。每个定期回购都有一个与之关联的单独定期回购「锁柜」。

- 拍卖机制:定期回购的利率由拍卖机制决定,即所谓的「定期拍卖」。每笔定期回购都有自己的「定期拍卖」。

小结

通过 a16z 加速器项目我们能清晰地看到两大趋势,即基础设施革新和 AI 与区块链深度融合,加密行业正从单纯的数字货币交易向更广泛的应用领域拓展。 随着技术的不断进步和监管的完善,加密货币将逐渐融入我们的日常生活,为社会带来更多的创新和变革。